Fonctionnement de l’impôt sur le revenu à Hong Kong (avec exemples)

Une idée reçue laisse penser que vous n’avez pas à payer d’impôt lors de votre première année à Hong Kong, ou encore que vous payez vos impôts en avance sur l’année en cours. Pourtant, ce n’est pas tout à fait exact.

Le système est un peu plus complexe que cela, et nous allons vous expliquer dans quels cas vous devez déclarer vos revenus, et si vous êtes effectivement redevable de l’impôt.

- À Hong Kong, l’année fiscale s’étend du 1er avril au 31 mars de l’année suivante.

- Contrairement à certains pays, il n’existe pas de prélèvement à la source : c’est à vous de déclarer vos revenus et de payer vos impôts.

- Autre particularité importante : seuls les revenus perçus à Hong Kong sont imposables. Les revenus gagnés à l’étranger ne sont donc pas soumis à l’impôt hongkongais.

- Les impôts sont gérées par l’Inland Revenue Department (IRD).

La basic allowance : une part de revenus non imposables

À Hong Kong, l’ensemble de votre salaire n’est pas imposable.

Pour les personnes seules, le gouvernement hongkongais fixe chaque année une basic allowance, c’est-à-dire un seuil minimum de revenu en dessous duquel aucun impôt n’est dû. Vous ne commencez à payer des impôts qu’à partir du moment où vos revenus dépassent ce montant.

La basic allowance pour l’année 2024-2025 est fixée à 132 000 $HK. Ce montant est le même depuis plusieurs années déjà.

Mais concrètement, comment ça fonctionne ?

L’administration fiscale n’ajuste pas le seuil de 132 000 HK$ au prorata du temps passé à Hong Kong ou du temps travaillé : elle applique le seuil complet, que vous arriviez en début d’année fiscale ou en cours de celle-ci.

Les 132 000 premiers dollars perçus à Hong Kong ne sont pas soumis à l’impôt. Le calcul de l’impôt ne commence qu’à partir du 132 001e dollar gagné pendant l’année fiscale.

Si, au cours de l’année fiscale hongkongaise, vous gagnez 250 000 HK$, vous ne serez imposé que sur 118 000 HK$ (250 000 – 132 000).

Le cas des couples mariés

Pour les couples mariés, la married person’s allowance permet de doubler le montant de la basic allowance, soit 264 000 HK$ par an (montant en vigueur en 2025).

Les premiers 264 000 HK$ de revenus combinés ne sont pas soumis à l’impôt. Cette allowance peut s’appliquer aux pvtistes mariés, à condition de remplir les critères fixés par l’administration fiscale de Hong Kong (par exemple, déclaration conjointe, justificatifs de mariage, etc.).

Le montant de revenus non imposables peut aussi être augmenté si vous avez des enfants ou des proches à charge. Ces situations sont toutefois peu fréquentes dans le cadre d’un PVT, c’est pourquoi nous ne les détaillons pas ici.

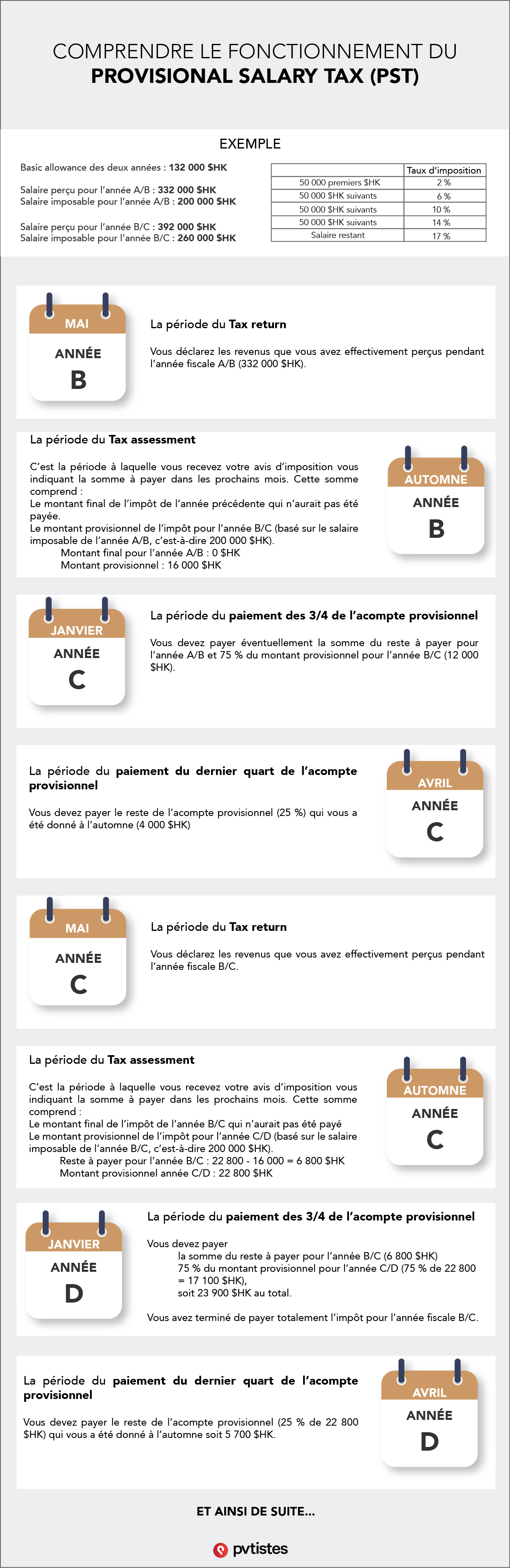

Système d’acomptes provisionnels : le mode de paiement des impôts à Hong Kong

À Hong Kong, la plus grande partie de l’impôt sur le revenu est payée par acomptes provisionnels (provisional salaries tax), calculés à partir des revenus de l’année fiscale précédente.

Deux acomptes sont à verser à la fin de chaque année fiscale, alors que vos revenus exacts ne sont pas encore connus par l’administration fiscale. En cas de changement majeur (hausse ou baisse de revenus), un réajustement pourra être effectué l’année suivante.

Pour mieux comprendre, voici comment s’articulent trois années fiscales :

- Année fiscale A/B : du 1er avril de l’année A au 31 mars de l’année B

- Année fiscale B/C : du 1er avril de l’année B au 31 mars de l’année C

- Année fiscale C/D : du 1er avril de l’année C au 31 mars de l’année D

Exemple de calendrier de paiement pour l’année fiscale B/C :

- Janvier C : premier acompte provisionnel (75 % estimés)

- Avril C : second acompte provisionnel (25 % estimés)

- Janvier D : ajustement éventuel, selon votre déclaration réelle

Les deux premiers paiements sont donc basés sur vos revenus de l’année A/B, car au moment du paiement (janvier et avril C), le gouvernement ne connaît pas encore vos revenus réels pour l’année B/C.

En mai de l’année C, vous remplissez votre déclaration fiscale pour l’année B/C. Si vous avez payé trop peu, vous devrez régler le solde dû en janvier de l’année D.

S’il y a trop payé, le montant sera remboursé ou déduit de l’année suivante.

Le « reste à payer » de la précédente année fiscale

Une fois que vous avez déclaré vos revenus réels pour l’année fiscale B/C, l’administration fiscale compare le montant que vous deviez effectivement payer avec ce que vous avez déjà versé en acomptes provisionnels (75 % en janvier et 25 % en avril de l’année C). Il peut alors y avoir trois situations :

- Vous avez payé exactement ce qu’il fallait : Aucun ajustement n’est nécessaire. Vous n’avez rien à payer en plus.

- Vous avez payé moins que ce que vous deviez : Vous devrez régler la différence, appelée “reste à payer”, en janvier de l’année D.

- Vous avez trop payé : Deux options sont possibles : soit vous êtes remboursé, soit le trop-perçu est déduit de votre prochain acompte provisionnel (janvier D pour l’année C/D).

Arrivée à Hong Kong : comment les impôts sont-ils calculés ?

Quand on vient d’arriver à Hong Kong, il n’y a pas de « précédente année fiscale ».

Deux situations peuvent alors se présenter :

Si vous arrivez tôt dans l’année fiscale A/B (par exemple entre avril et juin), l’administration fiscale hongkongaise peut vous contacter environ cinq mois après le début de votre emploi pour vous demander une estimation de vos revenus sur cette première année. Vous recevrez alors un formulaire appelé Provisional Tax Return, à renvoyer sous 30 jours.

Une fois cette estimation transmise, vous recevrez un avis d’imposition provisoire indiquant le montant à régler en deux temps : 75 % à payer dès janvier de l’année B, puis 25 % en avril.

Cette première année, vous paierez donc uniquement sur les revenus de l’année fiscale A/B. Ensuite, en mai de l’année B, vous devrez remplir votre déclaration officielle pour l’année fiscale A/B. L’administration recalculera alors le montant réel dû, et ajustera si nécessaire.

Si vous êtes arrivé plus tard dans l’année fiscale A/B (par exemple après octobre), ou si votre employeur a mis du temps à vous déclarer auprès de l’Inland Revenue Department (IRD), il est possible que les impôts ne vous demandent pas d’estimation de vos revenus pour cette première année.

En revanche, en mai de l’année B, vous devriez recevoir votre déclaration d’impôt (Tax Return) pour l’année fiscale A/B. Si ce n’est pas le cas, vous devez en faire la demande vous-même avant début juillet, pour éviter toute pénalité.

Après avoir envoyé votre déclaration, vous recevrez un avis d’imposition vers la fin de l’année B. Celui-ci vous indiquera ce que vous devrez payer :

- En janvier de l’année C :le montant total de l’impôt pour l’année A/B (si vous êtes imposable) + 75 % du montant provisionnel pour l’année fiscale B/C.

- En avril de l’année C : les 25 % restants de l’acompte provisionnel pour l’année B/C.

Cela signifie que vous pourriez devoir payer deux années d’impôt en même temps début année C. Ce cumul peut représenter une somme importante, donc mieux vaut l’anticiper et mettre un peu d’argent de côté. Beaucoup de nouveaux arrivants se font surprendre !

Un système de taxation progressif

À Hong Kong, l’impôt sur le revenu est calculé selon un barème progressif, avec quatre tranches de 50 000 HK$ chacune, jusqu’à 200 000 HK$. Ce barème s’applique sur le revenu imposable net, c’est-à-dire après déduction de la basic allowance et des éventuelles autres déductions.

Pour 2024/25, les taux sont les suivants :

|

|

Revenu net imposable | Taux de taxation |

Impôts |

|---|---|---|---|

| Sur les premiers | 50 000 $HK | 2 % |

1 000 $HK |

| Sur les suivants | 50 000 $HK | 6 % |

3 000 $HK |

| 100 000 $HK |

4 000 $ HK |

||

| Sur les suivants | 50 000 $HK | 10 % |

5 000 $HK |

| 150 000 $HK |

9 000 $HK |

||

| Sur les suivants | 50 000 $HK | 14 % |

7 000 $HK |

| 200 000 $HK |

16 000 $ HK |

||

| Sur les sommes restantes | 17 % |

|

Si vos revenus imposables (c’est-à-dire après déduction de l’allowance fixée par le gouvernement) dépassent 200 000 HK$ par an, vous paierez 16 000 HK$ d’impôts sur les 200 000 premiers dollars (soit : 1 000 + 3 000 + 5 000 + 7 000 HK$ selon les 4 tranches progressives), puis 17 % sur le montant restant.

Un taux d’imposition maximum

Par ailleurs, Hong Kong applique un taux d’imposition maximum, appelé “standard rate”. Pour l’année fiscale 2024/25, il est fixé à 15 % sur les premiers 5 000 000 HK$ de revenu net imposable, puis 16 % au-delà.

Concrètement, cela signifie que le montant total d’impôt que vous paierez ne pourra pas dépasser ce taux, même si le calcul par tranches progressives dépasse ce plafond.

Ce taux ne s’applique que si vous avez un revenu net imposable très élevé, généralement bien au-dessus de ce que gagne un·e pvtiste. Il faut atteindre plusieurs millions de HK$ par an pour être concerné.

Le gouvernement hongkongais calcule votre impôt de deux façons :

- selon le barème progressif (avec des paliers à 2 %, 6 %, 10 %, 14 %, 17 %)

- selon un taux forfaitaire plafonné (standard rate) de 15 % ou 16 %

Ensuite, il applique le calcul le plus avantageux pour vous. Dans la majorité des cas (notamment pour les pvtistes), le barème progressif est plus avantageux que le taux standard.

Exemples concrets

Prenons 4 exemples pour essayer de mieux comprendre le cas de personnes seules (non mariées) travaillant pendant 1 an du 1er avril au 31 mars de l’année suivante :

Avec une basic allowance fixée à 132 000 HK$ (en 2024/25), votre revenu imposable est de : 180 000 – 132 000 = 48 000 HK$. Vous ne dépassez donc pas le premier palier (50 000 HK$), qui est taxé à 2 %.

| Revenu | Niveau de taxe |

Impôt sur le salaire |

|---|---|---|

| 48 000 $HK | 2 % |

960 $HK |

Dans ce cas, vous devriez, sans réduction d’impôt, avoir à payer 960 $HK, ce qui représente un taux d’imposition de 0,52 % de l’ensemble des salaires que vous avez touchés.

Avec une basic allowance fixée à 132 000 HK$ (en 2024/25), votre revenu imposable est de : 240 000 – 132 000 = 108 000 HK$. Ce montant dépasse deux paliers complets, et entame le troisième.

| Revenu | Niveau de taxe |

Impôt sur le salaire |

|---|---|---|

| 50 000 premiers $HK | 2 % |

1 000 $HK |

| 50 000 $HK suivants | 6 % |

3 000 $HK |

| 8 000 $HK suivants | 10 % |

800 $HK |

Dans ce cas, vous devriez, sans réduction d’impôt, avoir à payer 4 800 $HK, ce qui représente un taux d’imposition de 2 % de l’ensemble des salaires que vous avez touchés.

Avec la basic allowance actuelle de 132 000 HK$, votre revenu imposable est de : 360 000 – 132 000 = 228 000 HK$. Ce montant dépasse les quatre premières tranches du barème progressif, et entame la cinquième.

| Revenu | Niveau de taxe |

Impôt sur le salaire |

|---|---|---|

| 50 000 premiers $HK | 2 % |

1 000 $HK |

| 50 000 $HK suivants | 6 % |

3 000 $HK |

| 50 000 $HK suivants | 10 % |

5 000 $HK |

| 50 000 $HK suivants | 14 % |

7 000 $HK |

| 28 000 $HK restants | 17 % |

4 760 $HK |

Dans ce cas, vous devriez, sans réduction d’impôt, avoir à payer 20 760 $HK, ce qui représente un taux d’imposition de 5,77 % de l’ensemble des salaires que vous avez touchés.

Avec la basic allowance fixée à 132 000 HK$, votre revenu imposable s’élève à : 480 000 – 132 000 = 348 000 HK$. Ce montant dépasse l’ensemble des quatre premières tranches et entame fortement la cinquième.

| Revenu | Niveau de taxe |

Impôt sur le salaire |

|---|---|---|

| 50 000 premiers $HK | 2% |

1 000 $HK |

| 50 000 $HK suivants | 6% |

3 000 $HK |

| 50 000 $HK suivants | 10% |

5 000 $HK |

| 50 000 $HK suivants | 14 % |

7 000 $HK |

| 148 000 $HK restants | 17 % | 25 160 $HK |

Dans ce cas, vous devriez, sans réduction d’impôt, avoir à payer 41 160 $HK, ce qui représente un taux d’imposition de 8,58 % de l’ensemble des salaires que vous avez touchés.

Mais ce n’est pas tout : le gouvernement hongkongais applique souvent une réduction d’impôt appelée “tax reduction”, qui peut faire baisser considérablement le montant à payer.

La réduction ponctuelle d’impôt (tax reduction)

Chaque année, le gouvernement de Hong Kong peut décider d’accorder une réduction exceptionnelle d’impôt (one-off tax reduction) sur l’impôt dû pour l’année fiscale précédente.

Pour l’année fiscale 2024/25, une réduction de 100 % a été annoncée, dans la limite de 1 500 HK$ par personne (ou par couple en imposition conjointe).

Ce n’est pas automatique, mais c’est très fréquent

- Cette réduction est décidée chaque année lors de l’annonce du budget (février/mars).

- Elle ne constitue pas un droit acquis, et son montant peut varier selon les années.

- Elle s’applique uniquement à l’année d’évaluation concernée (ici : 2024/25).

Récapitulatif des dernières réductions :

| Année d’évaluation | Taux de réduction |

Plafond par contribuable |

|---|---|---|

| 2019/20 | 100% |

20 000 $HK |

| 2020/21 | 100% |

10 000 $HK |

| 2021/22 | 100% |

10 000 $HK |

| 2022/23 | 100% |

6 000 $HK |

| 2023/24 | 100% |

3 000 $HK |

| 2024/25 | 100% |

1 500 $HK |

Important : il s’agit chaque année d’une décision unique (« a one-off reduction »), qui ne s’applique qu’à l’année en cours et qui pourrait ne pas s’appliquer aux années suivantes. Ce ne sont donc pas des droits “acquis”, mais si la réduction est prévue, vous pourrez récupérer de l’argent sur les impôts que vous avez payés.

Si l’on reprend les mêmes exemples que ci-dessus pour l’année 2024-2025 où il y avait une réduction de 100 % dans la limite de 1500 $HK de réduction :

| Avant réduction | Montant à payer après réduction de 100 % |

Montant de la réduction |

|

|---|---|---|---|

| Cas nº1 | 960 $HK | 0 $HK |

960 $HK |

| Cas nº2 | 4 800 $HK | 3 300 $HK |

1 500 $HK |

| Cas nº3 | 20 760 $ | 19 260 $HK |

1 500 $HK |

| Cas nº4 | 41 160 $ | 39 660 $HK |

1 500 $HK |

Au final, après l’application de la basic allowance et de la réduction ponctuelle d’impôt (plafonnée à 1 500 HK$ pour l’année fiscale 2024/25), le niveau d’imposition reste relativement bas dans les 4 cas ci-dessous :

| Salaire annuel | Impôts à payer |

% de l’impôt sur le salaire annuel |

|

|---|---|---|---|

| Cas nº1 | 180 000 $HK | 0 $HK |

0.00% |

| Cas nº2 | 240 000 $HK | 3 300 $HK |

1.38% |

| Cas nº3 | 360 000 $HK | 19 260 $HK |

5.35 % |

| Cas nº4 | 480 000 $HK | 39 660 $HK |

8.26 % |

Attention : la tax reduction décidée par le gouvernement peut intervenir après l’émission de votre avis d’imposition. Dans ce cas, vous devrez d’abord payer l’intégralité de votre impôt, puis l’administration fiscale vous remboursera la partie correspondant à la réduction.

Cela peut arriver même si vous avez déjà quitté Hong Kong. Pensez donc à mettre à jour vos coordonnées postales ou bancaires auprès de l’Inland Revenue Department (IRD) avant de partir.

(1) Commentaire

Il devrait y avoir une mise à jour pour la tax reduction. Vu que, en tout cas pour l’instant, le taux est de 100% jusqu’à HK$20,000.

{{like.username}}

Chargement...

Voir plus