Si beaucoup de pvtistes en Australie occupent des postes de serveurs, vendeurs, cuisiniers ou encore dans le domaine du fruit picking, certains parviennent à travailler dans leur domaine, dans le cadre d’un contrat de travail ou à leur compte.

Ce dossier a pour objectif d’informer les détenteurs d’un visa vacances-travail qui souhaitent travailler en tant que freelance en Australie : présentation du statut, démarches obligatoires, limite de temps de travail, taxes, imposition, etc.

Le statut de freelance en Australie

Qui peut devenir freelance ?

Vous êtes détenteur d’un visa vacances-travail en Australie ? Alors, vous êtes éligible à l’ouverture de votre entreprise australienne.

Quels sont les domaines d’activités favorables à une activité en freelance ?

Plusieurs domaines d’activités sont totalement compatibles avec ce mode de travail. Voici une liste, non exhaustive, des métiers à exercer, en freelance, durant son PVT en Australie :

- Les métiers du web

Vous travaillez comme web designer, community manager, rédacteur web, ou tout autre métier qui touche au digital et au numérique ? La vie de digital nomad vous attend ! Grâce au statut de freelance, vous pourrez travailler de n’importe où, à condition d’avoir un ordinateur et une connexion wifi (pas toujours évident, il faut le dire).

- Les métiers de la création et du design

Vous êtes photographe, illustrateur, graphiste, monteur ? Le statut de freelance est idéal pour vous permettre de poursuivre une activité dans votre domaine de compétence.

- Les métiers de la santé, du bien-être et de l’éducation

Vous êtes coach sportif, nutritionniste, coach bien-être, prof de yoga, prof de français, prof de musique ? Là encore, il est tout à fait possible d’allier vos compétences à votre projet de PVT en Australie.

- Le métier de livreur !

Vous souhaitez être livreur durant votre PVT, pour Uber Eats, Deliveroo ou une autre enseigne, par exemple ? Le statut de freelance peut vous être utile et vous permettre de décrocher des contrats très rapidement !

Les sites Sidekicker et AirTasker peuvent également vous permettre de trouver des missions courtes, voire tres courtes, pour compléter vos revenus.

Statut de freelance en Australie ou dans son pays d’origine ?

Dans le cas où vous êtes déjà auto-entrepreneur / freelance dans votre pays d’origine et que vos clients ne sont pas localisés en Australie, le mieux est, sans doute, de conserver votre statut et de déclarer vos revenus dans votre pays d’origine.

Si vos clients ne voient pas d’inconvénient à vous payer en Australie (cela pourrait être plus intéressant fiscalement pour vous, on vous laisse faire vos calcul ;-)) et/ou si vous trouvez des clients en Australie, avoir un statut de freelance en Australie est pertinent. Vous devrez dans ce cas déclarer vos revenus en Australie.

Un cumul des deux est également possible : facturation de vos clients étrangers avec votre statut dans votre pays d’origine et facturation de vos clients australiens avec votre statut de freelance en Australie.

Être freelance en Australie, la bonne idée durant son PVT ?

Comme toute activité, le statut de freelance présente de nombreux avantages :

- travailler d’où l’on veut (même au milieu d’une plage déserte) ;

- exercer une activité dans son domaine de compétences et acquérir de l’expérience valorisable sur son CV ;

- gérer son emploi du temps comme on le souhaite ;

- commencer à travailler rapidement après son arrivée en Australie ;

- être payé à la prestation ;

- des salaires plus élevés, selon votre expérience et votre secteur d’activité (dossier spécial : trouver du travail en Australie).

Mais la réalité, sur le terrain, peut s’avérer moins évidente. En toute transparence, on vous donne notre avis sur la question. Voici les inconvénients que peut représenter une activité en freelance durant un PVT en Australie :

- l’isolement (surtout pours les emplois sur ordinateur) ;

- la dépendance à internet ! Heureusement, plusieurs astuces existent pour trouver des connexions wifi plus ou moins gratuites (bibliothèques, cafés, fast food, etc). Toutefois, cet élément est à prendre en considération. En effet, selon votre projet de PVT, trouver une bonne connexion internet en Australie peut s’apparenter, parfois, à une vraie chasse au trésor ;

- une activité qui ne compte pas pour votre renouvellement de visa ! Si vous envisagez d’étendre votre PVT sur une deuxième ou troisième année en Australie, il vous faudra justifier des 88 jours de travail en ferme agricole ou minière, sans quoi votre demande sera refusée.

Les démarches obligatoires pour devenir freelance en Australie pendant son PVT

La demande d’un Australian Business Number (ABN)

Comme toute entreprise australienne, vous devez détenir un ABN, qui correspond au SIRET français, au numéro BCE belge et au NE canadien. Cet ABN se compose de 11 chiffres (00 111 222 333) et représente le numéro d’immatriculation de votre entreprise. Cette démarche est gratuite. Voici une rapide vidéo de présentation sur l’ABN :

https://abr.gov.au/For-Business,-Super-funds—Charities/Applying-for-an-ABN/

Pour faire votre demande d’ABN, rendez-vous sur notre tutoriel qui vous guidera sur la démarche à suivre afin d’obtenir votre sésame en quelques clics !

Quel statut sélectionner ?

Si vous souhaitez travailler comme freelance, vous correspondez à la catégorie « Individual / Sole trader« .

Quels documents sont nécessaires ?

Préparez, entre autres, votre passeport, votre TFN, une adresse pour votre entreprise et une description de l’activité principale de votre entreprise.

Qu’est-ce que le TFN ?

Le Tax File Number (TFN) est un numéro que tous les pvtistes doivent demander à leur arrivée en Australie s’ils souhaitent y travailler. Ils doivent en effet donner ce numéro à tous leurs employeurs avant de commencer à travailler. Pour les travailleurs freelance, ce TFN permet avant tout de ne pas être surtaxé. Il est donc important d’en faire la demande.

La démarche est très simple à réaliser, vous trouverez plus d’informations à ce sujet dans notre dossier consacré au Tax File Number.

Quels sont les délais d’attente pour une demande d’ABN ?

Sous 14 jours, vous recevez :

- Votre ABN, ou

- Un numéro de référence (cela signifie que d’autres documents sont nécessaires au traitement de votre demande), ou

- Un refus.

Le statut de freelance est-il soumis à la limite de temps de travail pour les pvtistes ?

Oui, comme tous les autres pvtistes, vous ne pouvez pas travailler plus de 6 mois pour un même employeur dans le cadre d’un Working Holiday Visa.

Comment déclarer ses impôts en Australie ?

Vous devrez, comme tous les pvtistes, faire une déclaration de revenus entre les mois de juillet et d’octobre (pour vos revenus de l’année fiscale qui se termine). En Australie, l’année fiscale a lieu du 1er juillet au 30 juin.

Exemple : vous souhaitez faire un PVT en Australie de décembre 2022 à décembre 2023. De juillet à octobre 2023, vous devrez faire une déclaration pour vos revenus gagnés entre décembre 2022 et juin 2023. Et de juillet à octobre 2024, vous devrez faire une seconde déclaration, pour déclarer vos revenus gagnés entre juillet et décembre 2023. Vous pourrez aussi choisir d’anticiper cette seconde déclaration et y procéder juste avant votre départ d’Australie.

Ce qui va déterminer le montant des impôts que vous devrez payer :

- Le montant de vos revenus.

- Votre statut fiscal : il est indiqué sur ce site officiel que les sole traders, les travailleurs indépendants, paient des impôts aux mêmes taux que les particuliers. Dans votre cas, vous appartenez à la catégorie Working Holiday Makers, ce qui signifie que vous devriez payer 15 % d’impôts sur vos premiers 45 000 $ gagnés par année fiscale. En savoir plus sur les tranches d’imposition en Australie.

Au besoin, l’Australian taxation Office (ATO) vous propose une checklist qui peut répondre à un certain nombre de vos questionnements sur votre imposition.

Qu’en est-il de la Goods and Services Tax (GST) ?

L’ATO indique que cette taxe ne concerne que les entreprises qui ont un chiffre d’affaire de 75 000 $AU ou plus.

Si vous pensez que votre entreprise va avoir un chiffre d’affaires d’au moins 75 000 $, l’ATO vous recommande de vous enregistrer pour la GST. Cette taxe s’élève à 10 % de vos produits ou services et doit être incluse dans toutes vos factures si vous vous êtes enregistré.

Si vous pensez que votre chiffre d’affaires sera moins élevé, vous ne devez pas vous enregistrer pour la GST et vous ne devez pas inclure de GST à vos factures.

La suite de l’aventure en freelance

Comment établir vos factures ?

Invoice

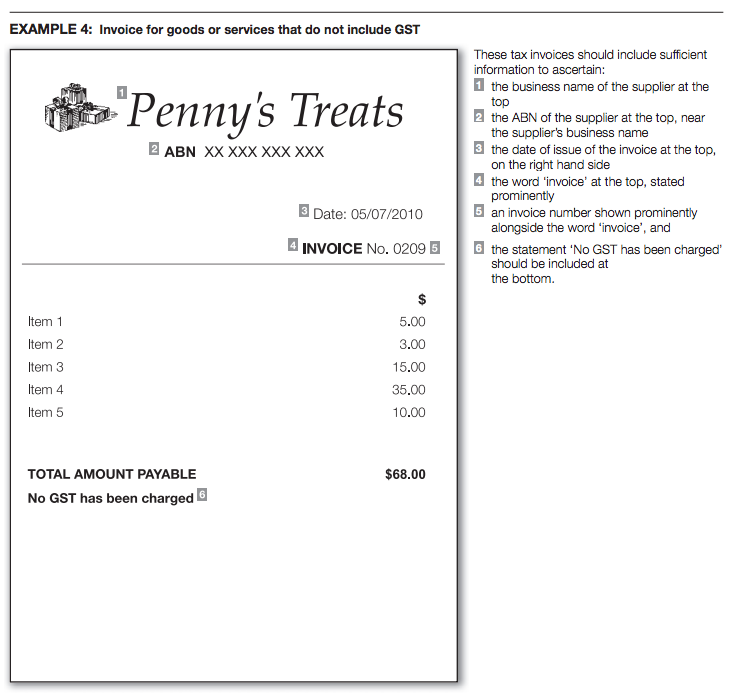

Si vous n’incluez pas de GST à vos factures (ce sera sans doute le cas de la majorité d’entre vous), vos « invoices » doivent inclure :

- Le nom de votre entreprise.

- Son ABN.

- La date de la facture.

- Le numéro de la facture (exemple : « Invoice #01 »).

- Une liste de produits ou de services et la somme correspondante (avec, éventuellement, une colonne « quantité »).

- Le total de vos produits et services.

- La mention « No GST has been charged ».

Voici un exemple de facture sans GST :

Tax invoice

Si vous incluez de la GST à vos factures, vous devez établir des « tax invoices ». Elles doivent inclure :

- Le nom de votre entreprise.

- Son ABN.

- La date de la facture.

- Le numéro de la facture (exemple : « Invoice #01 »).

- Plusieurs colonnes : le nom du produit ou du service (et éventuellement une colonne « quantité »), le prix hors GST, le montant de la GST puis le prix incluant la GST.

- Le total de vos produits et services, hors GST.

- Le montant total de la GST.

- Le total de vos produits et services, GST incluse.

Comment chercher du travail ?

Vous pouvez vous reporter à notre dossier Trouver du travail en Australie (et notamment le chapitre 11 consacré à la recherche d’emploi).

Existe-t-il des structures faites pour les indépendants ?

Oui. Pour ceux qui ne conçoivent pas de travailler de chez eux toute la journée, il est bien sûr possible de se rendre dans des cafés ou dans des parcs où la Wifi est présente mais il est également possible de retrouver une ambiance de travail dans des « pépinières ».

Pour les retrouver, faites une recherche sur votre moteur de recherche avec les mots-clés « coworking community nom-de-la-ville-de-votre-choix ».

Et après ?

Si pour certains d’entre vous, l’Australie est une parenthèse avant un retour en France, en Belgique ou au Canada, pour d’autres, c’est un projet à plus long terme.

Si vous parvenez à travailler régulièrement pour une même entreprise, celle-ci pourrait être intéressée par une embauche à plus long terme, avec un visa de travail temporaire de 2 ou 4 ans. N’hésitez pas à utiliser l’outil Visa Finder mis à disposition par l’immigration australienne. Il vous permet de consulter tous les visas existants (et il y en a !) selon votre projet.

(35)Commentaires

J'aurais tendance à te dire de les contacter par mail, histoire d'avoir une réponse écrite de leur part, et idem côté OZ.

Et après tu nous dis ce qu'il en est

C'est vrai que c'est un peu hasardeux de recevoir l'argent sur ton compte français et de vouloir le déclarer en Australie, je ne sais pas si niveau impôts français ils vont le voir de cet oeil-là...

Quelles(s) solution(s) alternative(s) par contre pour pouvoir facturer 9 ou 12 mois un même client en tant que freelance (comme je souhaite le faire en 2017, sachant que cela commencerait par un contrat de 3 mois renouvelable) ? J'ai l'impression qu'il ne reste que le Visa 400 (Short Stay specialist) ou le Visa 408 (temporary activity), mais ceux-ci sont-ils bien renouvelables chaque 3 mois une fois sur place ?

Je viens d'en apprendre un rayon sur la facturation et les règles fiscales qui s'appliquent aux freelancers en Australie.

Pour travailler moi-même dans le domaine de la facturation, je sais que gérer la gérer conformément aux règles locales est un défi pour les étrangers souhaitant démarrer leur business en France. Notamment ce qui doit ou pas être mentionné sur la facture, les taux de taxes, les échéances, etc.

Alors, je vais même en profiter pour suggérer aux lecteurs freelancers qui souhaitent se lancer en Australie, le logiciel de facturation en ligne Debitoor (https://debitoor.fr/) : alors, clairement, mon avis peut paraître un peu orienté vu que je travaille pour eux sur les pays francophones, mais c'est un logiciel parfaitement adapté aux exigences légales locales (il existe une édition 'Australie"), super simple d'utilisation et pratique (dispose d'une appli).

Quoi qu'il en soit, merci encore pour cet excellent article !

J'ai une ou deux questions sur le fait de travailler à son compte et je ne réussis pas à trouver de réponses:

1. Si j'ai bien compris on ne peut pas travailler pour soi même pour plus de 6 mois, n'y a t il pas de dérogation lorsque l'on travaille à son compte?

Je voudrais, dans la mesure du possible, travailler par moi même pendant deux ans et je serais embêtée si je devais arrêter mes activités au bout de 6 mois.

2. Par rapport à la facture, mon but étant de vendre de la nourriture sur des marchés et éventuellement à des particuliers, tout ces détails (nom de l'entreprise, ABN, date, numéro de facture, détails des prestations, total et mentions spécifiques) doivent elles être sur le ticket de caisse?

Car lorsque l'on achète des produits sur les marchés on nous donne rarement un ticket de caisse

Je remercie toute personne qui pourrait m'aider.

Nous souhaitons ouvrir un foodtruck avec des amis, Avril 2017 - quels sont les démarches pour ce genre de projet en Australie ?

Merci de votre réponse !

{{like.username}}

Chargement...

Voir plus