Vous êtes nombreux à vous poser des questions sur le fonctionnement de l’activité freelance (= travailleur autonome) au Canada. Comment obtenir ce statut, faire une facture, être payé, déclarer ses revenus aux impôts ?

Quel permis de travail dois-je avoir pour travailler comme freelance ?

Si vous souhaitez travailler pour plusieurs entreprises au Canada en étant à votre compte, vous devez avoir le droit de changer d’employeur, donc il vous faut un permis de travail ouvert tel que le PVT. En savoir plus sur les permis de travail ouvert et fermé.

Si vous êtes au Canada avec un permis d’études, vous avez le droit de travailler à côté de vos cours (en savoir plus) et ce, pour différents employeurs donc le statut de freelance peut être envisagé.

Si vous devenez résident permanent du Canada, vous pourrez également travailler comme freelance.

Puis-je être travailleur autonome et avoir un travail salarié à côté ?

On peut cumuler différents types de revenus au Canada, salarié et autonome. Il convient d’avoir un statut qui l’autorise, comme on l’a évoqué au point précédent.

Par exemple, les travailleurs sous Jeunes professionnels ou Mobilité francophone ne peuvent travailler que pour un employeur bien précis, celui avec lequel ils ont effectué leur demande de permis de travail. Ils ne peuvent donc pas travailler pour d’autres entreprises, ni en tant que salarié, ni en tant que freelance.

Puis-je travailler à mon compte dans n’importe quel domaine professionnel ?

Si votre domaine fait partie des professions réglementées au Canada, vous devez impérativement vous renseigner en amont sur les démarches à effectuer pour pouvoir exercer votre métier une fois au Canada. Pour plus d’informations, consultez le dossier Trouver du Travail au Canada, chapitre Attention aux professions réglementées.

Dois-je prévenir un quelconque organisme canadien de mon activité en freelance ?

Si vous exercez votre activité freelance exclusivement sous votre nom sans autre nom d’affaire, il n’est pas nécessaire de procéder à l’enregistrement auprès du Registraire des entreprises. Si vous ajoutez un autre terme à votre nom d’affaire, par exemple « Quentin P. Design », il faut alors s’enregistrer auprès du Registraire des entreprises du Québec, ou de son équivalent provincial dans les autres provinces canadiennes.

Dois-je avoir un compte bancaire canadien dédié à mon activité professionnelle ?

Il n’est pas obligatoire d’avoir un compte bancaire dédié si vous exercez en freelance (contrairement à une société incorporée). Cependant, il est recommandé d’avoir un tel compte afin de faciliter le maintien d’une comptabilité claire.

Quelles sont les mentions obligatoires à faire apparaître sur mes factures ?

Vous devez faire apparaître la mention « Facture », la date, vos coordonnées, les coordonnées de votre client, la nature des prestations réalisées et leurs montants (hors taxes + taxes comprises si vous avez dépassé les 30 000 $, comme expliqué plus bas).

Dois-je tenir une comptabilité régulière ?

En effet, il existe une obligation en ce sens, en vertu des lois fiscales canadiennes. Plusieurs moyens de support peuvent être utilisés tels que les tableurs (par exemple, Excel), les logiciels de comptabilité, ou parfois un simple cahier dans le cas d’une activité simple.

J’ai un client en France : dois-je établir mes factures en dollars canadiens ou en euros ?

La devise des factures peut être en dollars canadiens ou en euros, il n’y a pas de restriction à ce sujet.

Que doit faire mon client français auprès de sa banque pour honorer la facture ?

Votre client peut vous payer directement sur votre compte français, ou encore vous faire un virement à l’international vers un compte canadien. Dans les deux cas, les revenus seront à déclarer au Canada.

Y a-t-il une TVA communautaire ou des frais annexes (frais de virement, etc.) dans le cas de prestations auprès de clients français ?

Si le service que vous rendez est livré au client à l’extérieur du Canada, ce service est généralement exclu de TPS (taxe sur les produits et services) et TVP (taxe de vente provinciale) au Canada. Le gouvernement canadien indique que « généralement, les services fournis en totalité à l’extérieur du Canada et les services liés à des immeubles situés à l’extérieur du Canada, ne sont pas assujettis à la TPS/TVH. » – Source (paragraphe « Exportation du Canada)

En savoir plus sur les taxes au Canada.

Suis-je dépendant du taux de change € / CAD ?

Lors de la préparation de votre déclaration de revenus canadienne, vos revenus en euros seront convertis en CAD selon le taux moyen de l’année pendant laquelle vous les avez gagnés.

Dois-je déclarer tous mes revenus (français ou belges, par exemple) au Canada ?

L’obligation de déclarer tous ses revenus mondiaux au Canada découle de la notion de résidence fiscale. Si un pvtiste est considéré résident fiscal pour les impôts, il est dans l’obligation de déclarer tous ses revenus au Canada. Pour connaître les critères de résidence fiscale, consultez le site de l’Agence du Revenu du Canada. Il est fréquent que les pvtistes qui ont un logement et un compte bancaire actif au Canada soient considérés comme résidents fiscaux. On est également considéré résident fiscal réputé lorsqu’on passe plus de 183 jours dans l’année civile au Canada. On est alors soumis à la même obligation de déclarer tous ses revenus mondiaux au Canada pour cette année civile.

En savoir sur la déclaration de revenus annuelle au Canada.

Si je fais un chiffre d’affaires annuel inférieur à 30 000 $, quelles sont mes obligations auprès des impôts ?

Vous devez déclarer vos revenus autonomes dans votre déclaration de revenus canadiennes avant le 30 avril de l’année suivante. Des cotisations sociales et l’impôt sur le revenu seront alors calculés à ce moment selon le niveau de revenu déclaré.

Dans la majorité des cas, les travailleurs autonomes sont des « petits fournisseurs » (ils ont un revenu annuel inférieur à 30 000 $ ans) et ne doivent pas s’inscrire aux fichiers de taxes de ventes canadiennes. Dans certains cas cependant, même avec un revenu inférieur à 30 000 $CA, il est obligatoire de s’y inscrire, c’est le cas des chauffeurs de taxi par exemple).

Si après vérification, vous n’êtes en effet pas concernés par la TPS et la TVP (ou TVQ au Québec), vous devez faire apparaître, au bas de vos factures, la mention suivante : « Petit fournisseur ayant un chiffre d’affaires inférieur à 30 000 $/année. Non assujetti à la TPS et à la TVQ. ».

Note : les 30 000 $ sont comptabilisés sur 4 trimestres consécutifs, et non sur l’année civile. Si vous dépassez les 30 000 $ (au total) au cours de 4 trimestres consécutifs, vous devez vous inscrire au registre des taxes et commencer à facturer les taxes à la fin du mois suivant le trimestre où vous avez dépassé ces 30 000 $. C’est donc à vous de tenir une comptabilité claire pour savoir quand vous inscrire !

Si je fais un chiffre d’affaires annuel supérieur 30 000 $, comment dois-je faire apparaître la TPS et la TVP sur mes factures ?

Lorsque l’on dépasse le seuil de 30 000 $CA de revenus au cours de quatre trimestres consécutifs, il est obligatoire de procéder à l’inscription aux fichiers de taxes de ventes canadiennes et de les percevoir sur les ventes à des clients canadiens. Au Québec, cette procédure d’inscription s’effectue auprès de Revenu Québec. Cette agence vous remettra alors des numéros d’enregistrement TPS et TVQ.

Pour en savoir plus sur cette démarche et sur les démarches dans les autres provinces, rendez-vous dans le guide du gouvernement canadien.

Il faut également procéder à la remise de ces taxes au gouvernement sur une base mensuelle, trimestrielle ou annuelle selon votre cas (pour en savoir plus, consultez le site de l’Agence du Revenu du Canada). Il faut également faire apparaître le détail des taxes et vos numéros d’enregistrement de taxes sur chacune de vos factures à des clients canadiens.

Cet autre lien officiel sera également intéressant à lire.

Pensez à clôturer votre compte de TPS / TVH lorsque vous quittez définitivement le Canada en vous connectant sur votre espace entreprise sur le site de l’ARC pour ne pas avoir de déclarations non soumises, de taxes à payer et/ou des pénalités de retard.

Quels sont les taux en vigueur de ces taxes ? Sont-ils fixes ?

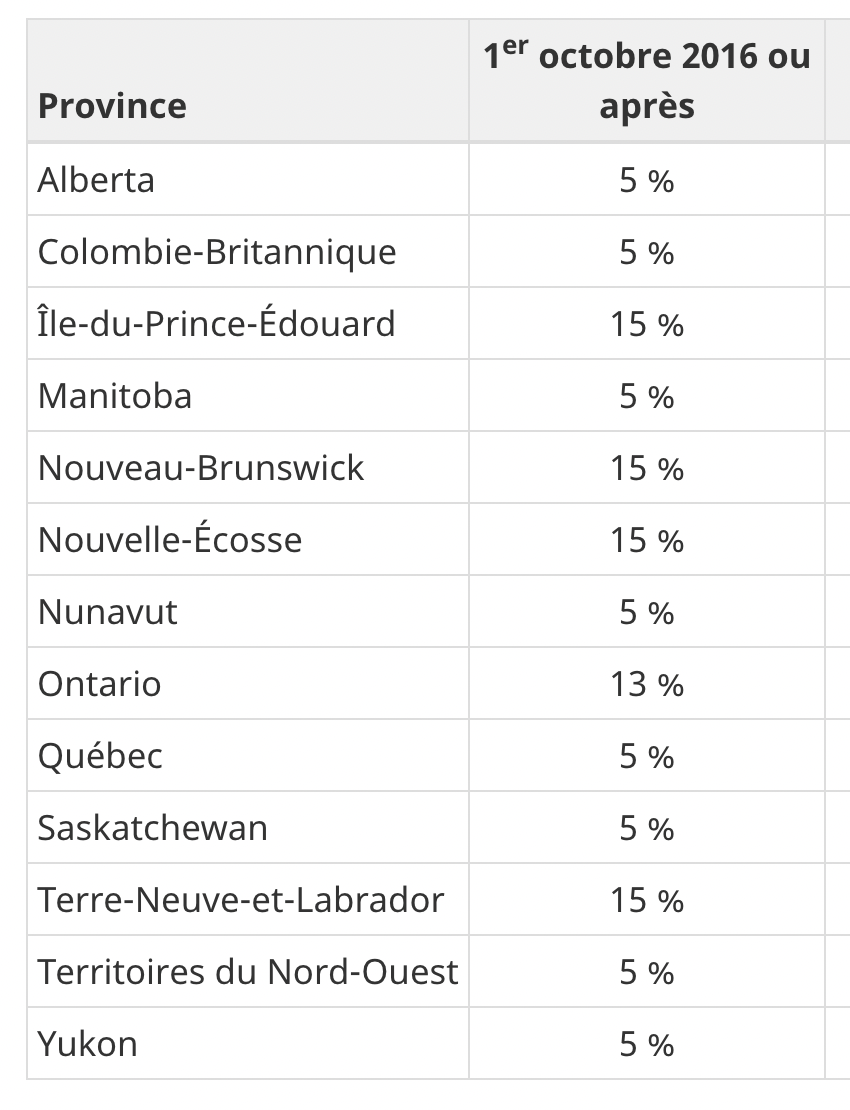

Le gouvernement du Canada fournit un tableau récapitulatif du montant des taxes à facturer si vous dépassez les 30 000 $ de chiffres d’affaires, province par province :

Note : vous devez facturer les taxes correspondantes à la province où est installée le client que vous facturez. Si vous résidez au Québec mais que votre client est installé en Ontario, par exemple, vous devrez facturer 13 % de taxes.

Pour vous aider dans vos calculs de taxes, au besoin, utilisez cet outil très pratique mis à votre disposition par l’Agence du Revenu Canada.

Quel formulaire dois-je remplir au moment de la déclaration d’impôts ?

Il convient de remplir le formulaire T2125 dans la déclaration d’impôt fédérale et un autre formulaire, au niveau provincial (le TP-80 pour la déclaration du Québec, par exemple).

Dois-je m’attendre à payer beaucoup d’impôts à la fin de l’année fiscale puisque je n’aurais payé aucune taxe sur mes revenus pendant l’année ?

Les taux d’imposition sur le revenu des employés et des travailleurs autonomes sont les mêmes. Étant donné que le travailleur autonome n’a pas été prélevé à la source (contrairement au travailleur salarié), il devra prévoir de payer ses impôts au moment de la déclaration d’impôts. Pour en savoir plus sur les taux d’imposition au Canada, consultez le site de l’Agence du Revenu du Canada.

La principale différence entre un travailleur salarié et un travailleur autonome est que ce dernier doit assumer la part de l’employeur des cotisations à la retraite publique (Régime de pensions du Canada (RPC) ou du Régime de rentes du Québec (RRQ). Il cotise donc à la retraite au taux double (employé + employeur) d’environ 11,40 % (taux en 2022 – 5,70 % pour l’employé + 5,70 % pour l’employeur vu que vous êtes les deux) sur ses revenus nets dépassant 3 500 $CA.

Note : Il est essentiel de mettre de côté le montant des taxes et des impôts que vous aurez à payer dès que vous recevez le règlement d’une facture. Sinon, gare aux mauvaises surprises à la fin de l’année fiscale !

Pour déclarer vos revenus de travailleur autonome, on vous conseille vivement de passer par un comptable. En effet, il existe de nombreuses déductions auxquelles vous pourriez avoir droit (surtout si vous travaillez depuis votre logement, avec votre propre matériel). Pour en bénéficier, pensez à conserver tous les reçus des paiements ayant un lien, même partiel, avec votre entreprise (achat d’un ordinateur, de matériel divers, de cartes de transport, de forfaits téléphones, internet, etc.).

Pour discuter du statut de travailleur autonome au Canada sur le forum :

Français

Français English

English

(140)Commentaires

Je suis également dans ce cas et j'ai demandé à l'ARC et aux impôts français de confirmer cette interprétation de l'article 14. Je mettrais leurs réponses ici.

En tout cas si l'interprétation est correcte, quelle serait la procédure pour déclarer ?

En tant que résident.e fiscal.e canadien.ne, est ce que cela veut dire que ces revenus de source françaises ne sont pas imposables au Canada et il faudrait donc indiquer ses revenus générés par son entreprise (ou auto-entreprise) en France dans le T1 aux lignes :

- 136000 - Autres revenus

- 256000 - Déduction supplémentaire en tant que revenus étrangers non imposables selon la convention ?

ou bien il faut les déclarer différemment et demander un crédit d'impôt ? En tout cas, le crédit d'impôt est souvent insuffisant car une province comme le Québec a un taux d'imposition plus élevé qu'en France et l'imposition pourrait être supérieure à ce qui a été payé en France j'ai l'impression. C'est ce qu'un des commentaires mentionnait plus bas

Affaire à suivre !

Il existe une convention entre la France et le Canada pour éviter la double imposition justement.

Voici la convention en question https://www.impots.gouv.fr/sites/def...da_fd_1817.pdf

L'article 14 est sur les profession indépendantes/libérales. Ils disent : "Les revenus qu'un résident d'un Etat contractant tire d'une profession libérale ou d'autres activités indépendantes de caractère analogue ne sont imposables que dans cet Etat, à moins que ce résident ne dispose de façon habituelle dans l'autre Etat contractant d'une base fixe pour l'exercice de ses activités. S'il dispose d'une telle base, les revenus sont imposables dans l'autre Etat mais uniquement dans la mesure où ils sont imputables à ladite base fixe.[FONT=Helvetica]"[/FONT]

[FONT=Helvetica]Je comprends qu'il n'y a pas de double imposition sur les revenus de ton auto-entreprise, tu ne payeras des impôts sur cette activité qu'en France, sauf si tu as une base-fixe au Canada pour cette activité. Je n'ai pas trouvé la définition juridique de "base-fixe" dans la convention mais ça peut être, un local où tu exerces ton activités par exemple (il y a peut-être d'autres choses). [/FONT]

Merci beaucoup !

Les démarches pour quoi exactement?

Connaitriez vous un conseiller au Québec qui serait m'indiquer les démarches à suivre?

Merci beaucoup,

Joy

Je travaille actuellement en tant que free-lance en France.

J'ai obtenu un PVT et m'envole pour Montréal début juin.

J'ai une opportunité professionnelle avec une entreprise québécoise, dans mon secteur d'activité, à Montréal pour un emploi en free-lance.

Puis-je garder mon statut de free-lance Français ? Il me semble que je dois remplir une demande de mobilité internationale à l'URSSAF, est-ce bien cela ?

Quelle est la marche à suive ensuite ? Je dois déclarer mes revenus mensuellement à l'URSSAF puis déclarer mes impôts au Canada ?

Je vous remercie pour vos retours

- Je vis à Montréal en PVT

- Possède une auto entreprise (domiciliée en FR) + facture et touche revenus de mon travail exclusivement avec entreprises FR donc payé en € sur un compte FR. Zéro revenu de source étrangère.

- Déclare mon CA mensuel à l'URSSAF en ayant choisi le versement libératoire sur le revenu. Donc chaque moi URSSAF me prend près de 25% ce qui m'évite de payer les impots d'un coup en fin d'année.

Le problème c'est que mon comptable canadien me dit que je dois payer des frais issus de mes revenus internationaux. Par exemple il me dit que je dois près de 8000$ car je cotise à la RQAP (Régime québécois

d’assurance parentale) ainsi qu'à la Régie des rentes du Québec.

Quelqu'un est-il dans la même situation que moi ? J'avoue ne rien y comprendre. Et les impots FR et CA se rejette la balle.

Mille Mercis

Bonjour Enola,

Merci pour ta réponse

Je pense que ça dépend si le payement de l'assurance PVT a un lien avec l'activité de votre société ou non, si oui ça peut rentrer dans les frais de votre société et donc être payé par celle-ci dans le cas contraire je ne suis pas sure.

je sais pas si certains se sont déjà posé la question ou l'on déjà fais mais en tant que président de SASU en France, ma société peut elle prendre en charge les frais de l'assurance PVT ? en d'autres termes puis-je payer mon assurance PVT avec ma société ?

Merci pour vos réponses

{{like.username}}

Chargement...

Voir plus